5个月前刚升职加薪,过完年就喜提毕业,这样离谱的事情如果不是发生在自己身上,李鑫肯定不会相信。

年底绩效评优,他被打入D级,无缘年终奖。而一年前,他才被这家锂电公司以涨价30%的条件挖过来,并在不久前荣升经理一职。

顶着巨大的问号,李鑫直接怼到了主管面前,却被告知:部门被硬性指派了20%的裁员指标,而他就在名单上。

李鑫的遭遇,是新能源行业回归理性的一个缩影。

早在2022年,“行业竞争加剧”“应对不确定性变化”就已经成了各大光伏公司年报里绕不开的关键词。

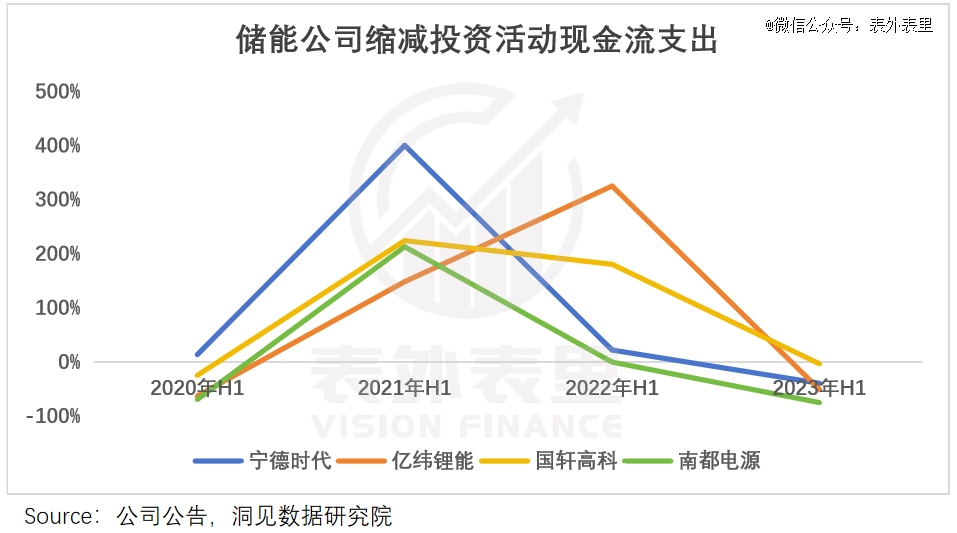

储能公司也告别大修大建的跑马圈地,开始捂紧荷包过日子。

有些悲观者认为,新能源就是一个低门槛行业,很容易陷入“一没共识就内耗,一有共识就内卷”的惨烈状态。

但我们与几位从业者聊过后发现,事情没有想象的那样糟糕。

光伏博主胡志强就提到,光伏本身具有周期性,这种从狂热到一夜入冬的情况,每隔一段时间就要上演一次,他从业8年来,已经历2轮了。

更何况,在双碳战略下,新能源还有很长的路要走。只不过大加杠杆、蒙眼狂奔之后,总是要还债的。

01 疾驰的新能源快车,热得发烫

胡志强很怀念自己刚刚兼职做短视频的时候。

那是2020年,他随便科普一家光伏企业,浏览量都非常高,“粉丝量好的时候,几乎每天都能涨一两千”。

当然,除了涨粉的轻松,他更怀念的,是新能源行业那时的风光无限。

彼时,在技术进步以及多项扶持政策推动下,我国光伏发电并网装机容量一路向3亿千瓦大关冲刺,在各路媒体的摇旗呐喊中,“光伏热”蔚然成风。

胡志强的私信里,每天都塞满了留言,有人言语恳切,咨询入行捷径;也有人想一探股市,求指点迷津。

利用这种“狂热”,不少博主的自媒体副业成功起飞,甚至有人明码标价做起了培训生意。

光伏的火热帮了博主们一把,也带动了储能需求的升温,尤其是新能源汽车的爆发后,电池储能更是走上了风口浪尖。

这一时期,离开能源央企,加入产业投资平台的张橙,一进来就热浪扑面,“有的公司还没成立,大家就都排着队送钱,投资项目基本要靠抢。”

没有所谓的新手缓冲期,他一入职,就被派出去全国各地调研,接触储能产业链上的各种企业,寻找合适标的。

“经常两三个月都漂在外面,每周工作70多个小时。”张橙说道,最极限的一次是疫情的时候,为了见一个创始人,他赶在创始人到站隔离前,中途购买了同一趟高铁,在车上面聊沟通,为此“喜提”半个月隔离。

但他甘之如饴,毕竟在“渔汛期”捞鱼,收获最丰富。

统计显示,2021年披露的储能融资额接近200亿,比2020年增长近20倍。到2022年,又有114家企业融资了近千亿,124家储能公司冲击IPO。

也是这一年,中国99位电力储能板块的创业家跻身胡润百富榜,人均身家255.8亿——月薪1万的话,要工作20万年才能挣到。

“那几年,买新能源股票的朋友,身价也都翻了几倍。”胡志强说,经常是上一次见还在开大众,下一次再会已经把座驾换成了路虎。

当然,时代的列车滚滚,除了造就富翁,也不会对普通人吝啬红利。

“储能板块,2021年上马,目前200多人,今年要扩到1000+人。”

“招聘产品、营销、供应链、研发经理,年薪150-200W+,现金。”

......

行业跑步前进下,激烈的招兵买马随着而来。丰厚的条件,吸引了房地产、互联网等正经历动荡的各路人才。

石志也有类似体验,2020年本科毕业时,他并没有认真找工作,只是在招聘网站上随便一点,HR就约他去面试了,并且很快给双非学历的他发了到手月薪6000元、早8晚5不加班的offer。

但行业的热切,让他逐渐想要拥有更多——了解到去电池厂的研究生师兄师姐们,轻松能拿20万-30万,他选择了继续读研。

不过,在他幻想着苦读三年,搏一个更好的“钱”途时,变化正在业内悄然发生。

“一个市值千亿的上市企业,管理和各种配套,落后的像‘原始社会’。”入职后观察到的一切,让李鑫感到一丝不安。

以数字化来说,很多公司都有供应链管理、制造执行等办公系统,部门与部门之间可以线上完成数据对接。但他们公司还是文字或口头传达,甚至是人工复制粘贴,不仅机械低效,也容易错漏。

组织架构、策略管理上,更是今天模仿华为,明天学特斯拉,“感觉领导层也不太清楚接下来3-5年要怎么走。”

李鑫的直觉没有错,新能源这列疾驰的快车,火热的表象下已暗藏危机。

02 与时间赛跑

“工程队跟项目组只要能早一天完工投产,企业就给他们多发200万奖金。”听到这条消息时,张橙心中一凛。

新能源行业的变脸,来得似乎比他想象中更快。

胡志强对行业变化也早有见闻,但亲身到了光伏展现场,还是大受震撼。

宽敞的光伏展馆里,海尔、创维等大众耳熟能详的家电品牌随处可见,碧桂园等房企也有一席之地,甚至连东方雨虹这种做屋顶防水的,都在卖力吆喝自家产品。

专业的光伏展,竟然变成了大杂烩,胡志强感到一丝无奈。

但他也对此表示理解,这几年,随着P型电池等生产技术发展以及投资门槛的降低,越来越多跨界公司涌入光伏赛道,企图分一杯羹。

业内公司则展开了激烈的产能竞赛,工厂在2年内如雨后春笋般冒出,产线基本都干到冒烟儿了。

而赛道变得拥挤,难免会发生踩踏。一方面是上游硅料成本陡然拉升——硅料工厂的建设周期比组件厂等更长,短时间内难以满足下游爆发的需求。

另一方面,产品也无法再待价而沽,据胡志强分享:“2022年年中到2023年年中,主流光伏组件价格几乎下降了40%。”

这让光伏公司的日子变得难过起来。数据显示,2023年5月P型电池单瓦毛利已降至0.17元/W,相比2015年同期下降了62%。

雪上加霜的是,随着P型技术触达效率天花板,行业逐渐向转化效率更高的N型电池升级,很多工厂“刚投产就要过气儿了”。

然而,规划好的产能还在源源不断地落地中,供需失衡的火焰开始熊熊燃烧。

工信部最新数据显示,2023年我国多晶硅、组件产品价格降幅均超过50%,相比2022年降幅进一步增大。

业内甚至出现了一定程度的价格倒挂,胡志强观察到,去年8月硅片大涨价,但下游组件价格一直没涨,招投标价格还屡创新低,他推测部分二三线组件企业可能在亏本卖组件。

这也是为何明明失衡已成为共识,各大公司仍没有停下扩张脚步的原因——旧产能已经不挣钱了,拥抱新技术,或许尚有一线生机。

“现在大家都处在囚徒困境里,不扩张就意味着淘汰。”胡志强说,并且速度要快,要与时间赛跑。

不仅是光伏出现了难题,新能源电池储能也遭遇了危机,甚至连需求最旺盛的动力电池也无法幸免。

据报道,2019-2022年间,宁德时代的动力电池产能从53GWh扩张至390GWh,而2022年全国动力电池的装车量为294.6GWh。

也就是说,仅“宁王”一家生产的电池,就能满足全国的需求了。

当然,随着中国新能源走向世界,出口可以极大消化电池的产量,但架不住疯狂的企业实在太多了。

岳亮在一家锂电厂当采购,入职的短短2年里,他亲眼见证公司产线从1条扩张到了8条,产线上的工人24小时不停歇地工作。

但市场比工厂更热,“不怕价格拿不到,只怕产能达不到。”岳亮说,公司的电池要排好长的队才能买到,不少客户空手而归。

为了吃下更多蛋糕,公司连预估的订单都会生产。“对接的人察觉到客户之后会对某个电池型号有需求,或者合同刚签下来,采购需求马上就会到我们这里。”

岳亮的工作变得非常忙碌,虽然疲惫,但也感受了踩在风口上的兴奋。

他没有翻公司的财报,所以也没有感知到歌舞升平之下,是一片暗潮汹涌。

直到命运袭来的那一天。

03 阵痛来了

李鑫点开群里的视频,画面显示拍摄地点是工厂,镜头扫过一片设备,同事的声音传了出来:“看看这边,全都没有运行,一个人都没有。”

冷清,是他对市场的直观感受:“正在研发的新产品,明明开发得好好的,突然就通知不需要采购了。”

现在,他的主要工作已经从采购变成了处理厂里面的闲置物料,以及找供应商退订单。

在光伏公司干销售的薇薇也感受到了寒意,年前,公司突然大张旗鼓地办了一场“省思会”,也就是“自我批斗会”,每个员工轮流检讨自己的铺张浪费行为,并且要保证以后不再犯。

自那之后,薇薇出门拜访客户要好几个领导签字,出差的住宿费、餐标也缩水了不少,隔三差五出去吃饭、团建的日子一去不复返了。

裁员自然也没有缺席,她负责的订单维护、交付、市场分析等工作,不久前才一一分派给了产品解决方案组、交付组、市场分析组的同事,现在随着裁员,这些任务又统统回到了她手上。

“那些入职时间比较短的,会首先被输送出去。”薇薇说。

而近几年,新能源行业风口大开,工厂和办公室可谓遍地是新人。比如,宁德时代、亿纬锂能等巨头,2022年员工人数已增长至2019年的3-5倍。

这意味着,很多人或许正在为悬在头顶的大刀而担惊受怕。

“坏消息确实不少,几乎每天都有人来跟我聊裁员的事情。”张橙说,不过他认为目前只是小范围震动,行业现状其实是“一边裁人,一边招人”。

毕竟新能源行业再难,却依然炙手可热,需求一路猛涨。

“当下的裁员,应该说是产业升级换代的阵痛。”张橙说。以光伏行业为例,向TOPCon技术路线转变,必然会淘汰旧产能,人员调整无可避免;此外,隆基绿能等押注BC路线的企业,难以抗拒市场大势,也会纠偏。

然而,饥饿游戏一旦开始,往往伴随着腥风血雨。

据媒体报道,刚刚落幕的2024年济南光伏展,有企业打出了光伏组件0.7元/W的口号,相比去年初的1.8元/W直接膝盖斩。

中国有色金属工业协会硅业分会消息也显示,今年2月硅片产量再创新高,硅片价格已经接近现金成本。

而据中国能源报预测,2024年,光伏价格还会进一步下探。目前,已有多家上市公司预告:2023年净利润大不如前。

不仅光伏,储能也不容乐观。

数据显示,截至2023年11月,我国锂电池社会库存高达322GWh,与去年全年动力电池装车量不相上下。

与此同时,资本扩张还愈演愈烈,2023年,我国电池产业链投资扩产项目高达403个,已知的投资总额就达1.4万亿元。

长安汽车董事长朱华荣曾指出,按照目前的市场规划,到2025年,国内动力电池产能将达到行业需求的4倍。

“价格战肯定还要继续打,接下来是大鱼吃小鱼的环节。”岳亮说。

宁德时代等龙头企业已把电池成本做到岳亮他们公司的一半,中小企业在融资收紧的情况下,没有与之一战的实力。

“公司的8条产线,现在只剩2条在交替开工。”他无奈道,“我们只能猥琐发育,尽快研发新产品,打差异化。”

而那些规模更小的企业,没有过冬的资本,只能够放手一搏。

薇薇最近就感觉很心累,因为她发现小公司为了活下去,已经到了“只要能把货卖出去,多少价格都可以”的地步。

“很多没有受过市场教育的新客户,都被低价洗脑了。”薇薇说,这让她的工作更加艰难。

不过,她并不气馁,而是留意起龙头公司的机会:“危中有机,当下或许正是押注下一轮周期的机会。”