公募REITs又将迎来上新!

多位业内人士表示,新能源基础设施的建设需要大量资金和技术支持,公募REITs为我国新能源基础设施项目的投融资提供了新的渠道和模式,有助于盘活存量新能源基础设施资产、改善能源电力企业财务结构,推动新能源基础设施行业快速发展。

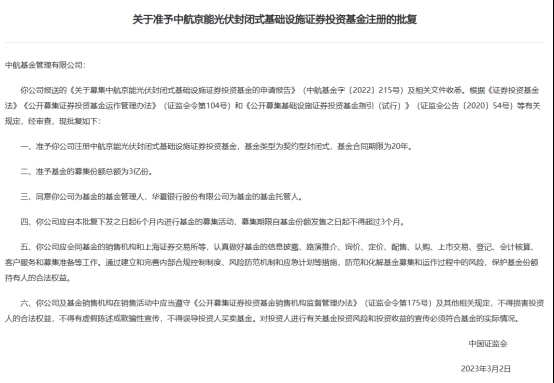

首单光伏及首单海上风电公募REITs获批

资料显示,中航京能光伏REIT的发起人为京能国际,京能国际能源发展有限公司及联合光伏(常州)投资集团有限公司为原始权益人,中航基金为基金管理人,中航证券为计划管理人,招商证券为财务顾问,华夏银行为基金托管人。基础设施资产为陕西榆林的300兆瓦光伏发电项目和湖北随州100兆瓦光伏发电项目。

中信建投国家电投新能源REIT发起人为国家电投,基金管理人为中信建投基金,财务顾问及计划管理人为中信建投证券。该项目底层资产为位于“海上风电第一城”江苏省盐城市的滨海北H1、滨海北H2海上风电和配套运维驿站项目,合计装机规模500兆瓦。截至评估基准日2022年12月31日,资产组评估价值为71.65亿元。

数据显示,自2021年首批9单公募REITs发行以来,截至2023年3月2日,我国公募REITs市场共计成功发行25单。

助力能源行业绿色转型

随着全球气候变化问题的日益严峻,绿色能源的发展已成为世界各国的共同目标。但绿色能源项目的建设需要大量资金投入,而传统的项目融资方式缺乏成熟的资本金退出机制、长期大量占用电力企业资本金额度,这也成为制约其发展的重要因素之一。

在首批REITs产品发行成功后,2021年6月,国家发展改革委印发《关于进一步做好基础设施领域不动产投资信托基金试点工作的通知》,明确将风电、光伏发电等能源基础设施纳入试点范围,新能源REITs的出现为能源行业的绿色转型提供了全新的投融资模式。

中航基金表示,首批新能源公募REITs的落地,对清洁能源发电等重资产行业如何有效地融通资金并降低负债有积极示范效应。新能源项目在公募REITs领域的首次亮相,标志着我国在新能源领域重资产业行业融资创新模式的成功探索,也向资本市场提供了支持实体经济的绿色金融投资新渠道。

中信建投证券相关负责人表示,公募REITs业务是投行和资管相结合的创新工具,中信建投证券与中信建投基金将充分发挥公司协同优势,统筹整合“投行+公募基金+投资+研究”多板块的优势资源与专业力量,为优质企业开展公募REITs提供全流程、一揽子的综合性金融服务。随着中信建投国家电投新能源REIT的成功获批,预计未来公募REITs市场还会迎来更多的新能源资产,市场发展空间值得期待。

中航基金相关负责人表示,中航基金将以中航首钢绿能REIT、中航京能光伏公募REIT(光伏发电)为契机,积累生态环保与新能源发电相关经验,继续响应国家政策号召,聚焦“十四五”时期主要目标和任务,落实“双碳”决策部署,推动更多的太阳能光伏、风电、水电等清洁能源参与绿色金融产品创新,充分发挥资本市场优化资源配置功能,增强资本市场服务实体经济能力,为生态文明建设贡献中航力量。