今年迎来“白衣骑士”,华润以战将身份入市。然而,抱着华润的大腿,金种子酒仍未能扭转持续亏损的局面。

今年上半年,金种子酒营收6.02亿元,净亏损5500万元。在一季度亏损1300万元的基础上,二季度亏损4200万元继续扩大。在行业内20家酒企中,金种子酒是唯一一家亏损的酒企。

钛媒体APP注意到,自2021年第一季度以来,金种子酒已经连续六个季度净利润为负。回过头来看,从2012年开始,金种子酒的营业收入增速为负,之后的9年中,有6年增速为负。

事实上,在华润的帮助下,金种子酒也“一鼓作气”拿下三连板,创下股价历史最高纪录。今年6月,市值一度飙升至216亿元。似乎市场也在重新审视金种子酒的价值。

但多年来,金种子酒错失高端窗口期,产品卡在低端。市场长期以来的省内痼疾,短时间内是可以解决的。华润能否带领金种子酒突破困境,尚需时间检验。

想借华润走出泥潭

安徽金种子集团投资的11家企业中,只有金种子酒是上市公司。目前金种子集团直接持有金种子酒的比例为27.1%。

2月16日,金种子酒发布公告,公司收到控股股东金种子集团通知,金种子集团唯一股东阜阳投资发展集团有限公司拟以非公开协议转让方式将其持有的金种子集团49%股权转让给华润(集团)有限公司(以下简称“华润展投”)全资子公司华润战略投资有限公司。

本次股权转让完成后,金种子集团由富阳投资公司持股51%,华润投资公司持股49%。本次股权转让不会变更公司的控股股东和实际控制人。公司控股股东仍为安徽省金种子集团有限公司,实际控制人仍为阜阳市人民政府国有资产监督管理委员会。

在完成相关事项审批和工商变更登记后,金种子酒的高管层迅速迎来了一次重大的人事调整。金种子酒目前有7所高中,“华润系”占据5席。其中,3名高管派驻金种子酒核心管理层,分别是总经理何秀霞、财务总监金浩、副总经理何;华润雪花啤酒董事长侯小海为金种子集团董事,华润雪花啤酒监事李晓东为金种子集团监事。业内人士认为,这是华润股权转让后一场掌握实权的大戏,体现了华润对金种子酒的掌控力度和速度。

值得注意的是,这并不是华润第一次进入白酒企业。2018年,华润创业有限公司旗下华创新锐通过股权转让成为山西汾酒第二大股东,持股11.45%。自此,山西汾酒业绩大踏步前进。2018-2021年四年间,品牌营收从94.44亿增长到199.71亿,净利润增长3.5倍,从15.07亿元增长到53.14亿元。业绩喜人的同时,股价也一路飙升。与4年前华润入股时52.04元的成本价相比,目前山西汾酒的股价已经上涨了570.7%,甚至在2021年达到了380.77元/股的历史高点。

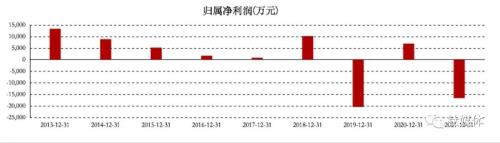

显然,金种子酒也想重现山西汾酒的辉煌,但从此时的业绩水平来看,无论是金种子酒还是华润,都面临着不小的经营压力。自2012年达到业绩巅峰后,金种子酒再也等不到第二波高峰冲击,而是一路负增长。近几年利润进入了盈亏交替的恶性循环。

其实弱点在十年前就出现了。2012年,金种子酒以近23亿元的营收和5.6亿元的净利润达到上市以来的业绩巅峰,随后如过山车般急转直下。2013年以来,金种子酒营业收入增速为负。随后的9年,只有2018年、2020年和2021年出现正增长,其余6年增速均为负。特别是2019年,公司营收首次跌破10亿大关。同时迎来了2012年以来的首次净利润亏损,亏损2.04亿元,直接抹平了2015-2018年的净利润。

值得注意的是,2018年1.02亿元净利润为9870.16万元,老厂区土地及附属物被政府作为棚户区改造拆迁;2020年,阜阳市颍州区人民政府将位于颍州区文峰街道办事处的安徽金种子酒业所属土地整体征收。正是这笔征地补偿款,让公司2020年的业绩扭亏为盈。

收入的增长不是由主营业务驱动,而是由卖地驱动。说到这样的情况,华润就像是眼下金种子酒的“救命稻草”。即使华润有操盘白酒的成功案例,但金种子面临的困境与白酒并不相同。华润入局前的白酒是清香型白酒的标杆,净利润连年攀升,历史底蕴和品牌故事可圈可点,也是白酒的国民消费。相比之下,金种子酒的问题就复杂多了。

高端市场竞争力减弱

金种子酒属于浓香型白酒。目前,产品主要有金种子酒系列、种子酒系列、和泰酒系列、醉三秋酒系列和颍州酒系列,以及福和香型酒的金种子酒。其中中高端白酒主要品牌有金种子系列、金种子福和香、醉三秋1507,普通白酒主要品牌有种子酒系列、香和种子酒、瀛洲系列。

今年上半年,以金种子系列、金种子香、醉三秋1507为代表的中高档酒贡献2.27亿元;种子酒、香河种子酒、瀛洲系列普通白酒贡献1.39亿元。公司总营收6.02亿元,净亏损5500万元。营收和净利润两大核心财务指标在国内20家白酒上市公司中处于尾部。

利润背后凸显了两个问题:一是白酒业务中低端产品占营收比重较大。数据显示,金种子酒低端产品占比从2019年的14.17%跃升至2021年的32.64%。中高端白酒收入从2019年的41.76%下降到2021年的28.29%。其次,营收比较大的普通白酒毛利率并不高。以2021年为例,普通白酒的毛利率为33.61%。

值得注意的是,金种子酒中高档白酒的毛利率虽然超过50%,但远远落后于茅台、五粮液等高端品牌。今年上半年,茅台的毛利率高达92.11%,五粮液白酒产品的毛利率为81.86%。

升级是华润入局后抛出的解决问题思路,或者说为时已晚。今年以来,金种子酒策划了一些调整产品结构、保证中低端市场份额的措施,推进中高端产品布局,但收效甚微。上半年公司销售费用1.36亿元,同比增长9.99%,仍无法解决亏损问题。

事实上,金种子酒布局高端的时间窗口已经过去。几年前,面对不断升级的消费市场,白酒行业迎来了快速发展的“黄金期”。当时安徽省外的茅台、五粮液等知名酒企一争高下,安徽省第一酒企口子窖早已靠年份酒稳住了中高端价位。顾靖贡酒(行情000596,诊股)于2008年推出了主打中高端市场的核心产品——年份原浆系列,大获成功,并引起安徽多家酒企效仿。就连安徽省低端酒企的代表明光酒业也推出了中到不过,金种子频繁更换高管,人事动荡让其错失良机。

品牌发展不平衡直接导致金种子酒的市场竞争力不断减弱。同为徽酒,金种子的市场竞争力远不及顾靖贡酒、口子窖、迎驾贡酒。金种子酒长期扎根于普通白酒,难以适应市场消费的升级,无法应对中高端市场的发展。

2020年,公司开启中高端转型之路,重构产品矩阵,先后推出“醉三秋1507”和“福和香系列”产品,并将金种子福和香定位为徽酒第一款专注中高端白酒的战略产品。

但在缺乏品牌影响力的情况下,发展结果并不理想。2021年,中高档酒收入同比下降32.34%,至3.43亿元。公司甚至在年报中表示,由于受到强竞品的压制,金种子酒的高端产品仍处于推广培育期,市场基础仍较薄弱,未能大规模占领市场。

在已经稳定的市场上,金种子酒依然在走产品转型升级、研发、形象推广、培育的老路,自然效果不大。据白酒业内人士透露,金种子白酒品牌价值不高,产品结构低端化严重,渠道粘度不足。以福和祥为代表的次高端产品处于培育期,无法支撑销量。企业正在实施产品结构升级的艰难转型期。

低端下跌,市场份额被蚕食。

长期以来,金种子酒的收入主要依靠安徽省国内市场。2019年至2021年,公司省内外白酒收入分别为4.2亿/9000万、5.03亿/8800万、6.49亿/9000万,省内业务份额占总销售额的85%以上。

省内收入主要来自阜阳本地市场,20多亿的酒量让金种子酒前期取得了相对稳定的业绩。但近年来,白酒市场分化加剧,金种子等二三线白酒企业的市场份额被省内龙头企业蚕食。

公开资料显示,早在2018年,金种子酒在安徽的市场份额仅为4.23%,其他三大徽酒品牌顾靖贡酒占比23.86%,口子窖占比14.24%,迎驾贡酒占比7.81%。今年2月初,平安证券对徽酒的行业研究报告称,假设2020年安徽白酒市场规模约330亿,计算省内4家白酒上市公司的市场份额,发现顾靖贡酒、口子窖贡酒、迎驾贡酒分别占21.8%、9.6%、6.1%,而金种子酒仅占1.8%。不仅如此,还有明光酒、高炉酒、宣酒、文王贡酒、万酒等一大批区域品牌在低端白酒市场竞争。

不仅与省内酒企竞争激烈,巨大的市场规模也吸引着省外品牌下沉渗透。茅台、洋河、泸州老窖、剑南春等一二线酒企抢占高端市场后,中低端市场被老村长、布拉斯特、牛栏山等品牌占领,导致中低端市场过度竞争。金种子酒表示,白酒行业竞争持续加剧,行业利润进一步向头部企业集中,进一步向高端和高端白酒品牌集中。金种子酒作为区域白酒品牌,一直承受着巨大的市场压力。半年报显示,公司存货13.17亿元,同比增长近20%。但存货周转率同比下降。

不仅中高端市场攻不下,而且金种子酒在低端酒市场也逐渐失守。华润入市,让市场重新审视金种子酒的价值。华润操盘手,能为金种子酒提供多少红利?金种子酒何时能打破品牌低端、业绩下滑的僵局?公司的具体计划是什么?钛媒体APP向金种子酒了解相关问题,截至发稿时未收到回复。不过可以预见的是,未来还有一段艰难的路要走。